- Quienes utilizamos la historia de las crisis para saber que viene en el futuro esperamos que el 2012 sea muy similar a lo sucedido en el 38 o en el 76.-Ambas situaciones implican un 2012 difícil. Sin embargo, los mas negativos prefieren el 38 año en el que se vivió una caída de 50% desde los máximos del rally de recuperación . O sea en términos del 2012 50% menos desde donde estamos. - Yo no le apuesto al 38, pero si esa es la situación me parece que el 50% esta fuera de contexto. Sin entrar a discutir los errores de política que se dieron ese año, la corrección fue de la mitad de lo que se había recuperado. Nunca los mínimos originales.- Esto implicaría una nueva visita a los mínimos del 2011, mas o menos una caída de 20% que es lo más negativo que puedo aceptar dado lo baratas que están las acciones actualmente en EEUU.

- Quienes utilizamos la historia de las crisis para saber que viene en el futuro esperamos que el 2012 sea muy similar a lo sucedido en el 38 o en el 76.-Ambas situaciones implican un 2012 difícil. Sin embargo, los mas negativos prefieren el 38 año en el que se vivió una caída de 50% desde los máximos del rally de recuperación . O sea en términos del 2012 50% menos desde donde estamos. - Yo no le apuesto al 38, pero si esa es la situación me parece que el 50% esta fuera de contexto. Sin entrar a discutir los errores de política que se dieron ese año, la corrección fue de la mitad de lo que se había recuperado. Nunca los mínimos originales.- Esto implicaría una nueva visita a los mínimos del 2011, mas o menos una caída de 20% que es lo más negativo que puedo aceptar dado lo baratas que están las acciones actualmente en EEUU.Análisis Fundamental y Economía Experimental, Mercados Eficientes e Irracionales, Análisis Técnico y Tácticas de Inversión.

Entradas populares último mes

- El Fin está cerca

- Marketwatch Talks with Marc Faber - International Business Times

- Más allá del deber

- Ecoaval: liberando las mentes de los inversionistas

- Relación precio valor en libros bancos del mundo

- O tenemos inflación o las acciones americanas no se recuperan

- ¿Y ahora qué después del rompimiento del S&P500?

- Y ahora que nadie quiere a Ecopetrol?

- ¿Hasta dónde arriba en el Dow?

- De analistas fundamentales y el PIB en Colombia

Bienvenidos a PCЯ

En esta pagina verán mucho análisis técnico intuitivo, el cual detrás siempre estará contando un dilema fundamental sin resolver para el mercado. Espero poder ocasionalmente invitar a amigos analistas locales y también cualquier análisis internacional que me parezca relevante. Nada de lo dicho acá tendrá una agenda distinta a la opinar honestamente y cuando sea el caso equivocarme honestamente. Espero que disfruten de Pensamiento Contrario.

sábado, 31 de diciembre de 2011

1938, una version pesimista de lo que se viene en el 2012

- Quienes utilizamos la historia de las crisis para saber que viene en el futuro esperamos que el 2012 sea muy similar a lo sucedido en el 38 o en el 76.-Ambas situaciones implican un 2012 difícil. Sin embargo, los mas negativos prefieren el 38 año en el que se vivió una caída de 50% desde los máximos del rally de recuperación . O sea en términos del 2012 50% menos desde donde estamos. - Yo no le apuesto al 38, pero si esa es la situación me parece que el 50% esta fuera de contexto. Sin entrar a discutir los errores de política que se dieron ese año, la corrección fue de la mitad de lo que se había recuperado. Nunca los mínimos originales.- Esto implicaría una nueva visita a los mínimos del 2011, mas o menos una caída de 20% que es lo más negativo que puedo aceptar dado lo baratas que están las acciones actualmente en EEUU.

- Quienes utilizamos la historia de las crisis para saber que viene en el futuro esperamos que el 2012 sea muy similar a lo sucedido en el 38 o en el 76.-Ambas situaciones implican un 2012 difícil. Sin embargo, los mas negativos prefieren el 38 año en el que se vivió una caída de 50% desde los máximos del rally de recuperación . O sea en términos del 2012 50% menos desde donde estamos. - Yo no le apuesto al 38, pero si esa es la situación me parece que el 50% esta fuera de contexto. Sin entrar a discutir los errores de política que se dieron ese año, la corrección fue de la mitad de lo que se había recuperado. Nunca los mínimos originales.- Esto implicaría una nueva visita a los mínimos del 2011, mas o menos una caída de 20% que es lo más negativo que puedo aceptar dado lo baratas que están las acciones actualmente en EEUU.El ABC de los tesoros americanos

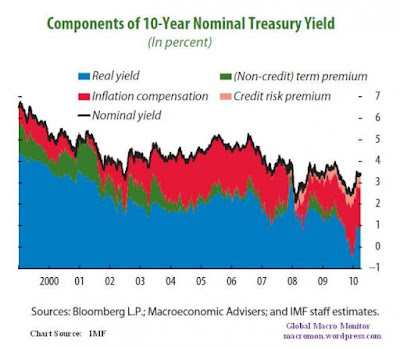

Este excelente gráfico del FMI muestra los componentes de los tesoros americanos. Es supremamente clave saber lo que compramos cuando invertimos en renta fija. Si bien el gráfico solo va hasta el 2010 (tasas nominales del 3.20% versus tasas actuales del 2.0%) de todas formas las cosas son claras.

- El 3.20 se componía de: IPC (2%) + risk premium (0.30%) + tasas real (1%) + riesgo de plazo (0%).

En esa época lo que ya era un mal negocio, ahora se vería asi:

- El 2.00 se compone de: IPC (4%) + risk premium (0.00%) + tasas real (-2.00%) + riesgo de plazo (0%).

Termina el año y se recupera la economía

- El gráfico muestra que cada vez que llega el fin de año (2008, 2009, 2010), comienzan las búsquedas por "recuperación económica" en google.

- El gráfico muestra que cada vez que llega el fin de año (2008, 2009, 2010), comienzan las búsquedas por "recuperación económica" en google.- Como siempre el fin de año trae lo mejor de nosotros y la esperanza inunda nuestros corazones.

-No digo que la recuperación no se vaya a dar (quién puede responder eso con certeza) solo que siempre la anhelamos con el cambio de año.

Dónde estuvo la plata en el 2011?

viernes, 30 de diciembre de 2011

Buscando pistas en Enero de lo que puede suceder durante el 2012

Para el mercado americano...

- Enero predice el curso del año con un promedio de bateo de .783.

- 14 de los últimos 15 años antes de elecciones presidenciales el año se comportó como lo hizo su enero respectivo.

- Cada mes de enero negativo en el SP500 desde 1950, sin excepción, ha precedido un mercado bajista, plano, o una corrección del 10%.

- Ganancias durante los primeros 5 dias del año, precede ganancias todo el año en el 86,5% de los casos. 12 de los últimos 15 años de elecciones el mercado siguió la tendencia planteada los primeros 5 dias.

- Noviembre, diciembre y enero, constituyen el mejor año de tres meses de duración, un 4,2% S & P de ganancia promedio.

- El "Efecto enero" se inicia a mediados de diciembre y favorece small caps.

sábado, 24 de diciembre de 2011

Pacific Rubiales y el ciclo de inversión

viernes, 23 de diciembre de 2011

Comencemos a hablar del 2012

- Muy interesante el trabajo de Barron´s recopilando las proyecciones de los últimos 3 años para el S&P500.

- Muy parecidas las proyecciones promedio del 2011 y 2012 (+11%). El optimismo del año pasado vuelve.

- En el 2010 la proyección fue perfecta.

- Goldman y Morgan son los negativos ahora.

- Los analistas se equivocan en todas partes, no solo en Colombia.

- Y esto es obvio porque hacer predicciones, en especial acerca del futuro, es extremadamente incierto.

- Todavía no he hecho mis predicciones pero http://stock-chartist.com/ hace un trabajo que yo he repetido todo el año.

- 2000-2015 es una copia de lo que pasó en 1965-1980 (antes también y en otras crisis no solo EEUU).

-Esto significaría un primer semestre difícil y después un rebote.

-Particularmente no veo una caída tan larga.

- Enero me tiene pensando. Por ahora las dos primeras semanas pueden ser buenas y no significar nada.

- Para terminar de utilizar todas las gráficas de stock-chartist al final un resumen de argumentos de quienes están en ambos lados de la cancha.

- Yo me ubicaría en la mitad de la discusión (negativo pero solo un poco) lo cual yo se, no es muy radical.

- Pero con tantos pesimistas y optimistas alrededor, creo que la neutralidad es el nuevo contrario.

La Disonancia Cognitiva y las Manos Peludas

(un articulo pequeño que preferí no enviar a ningun periodico)

Durante las últimas semanas el alcalde electo Gustavo Petro tuvo una reacción que solo puede ser explicada desde la teoría de la disonancia cognitiva. Este concepto, según Wikipedia (en donde comienzan y terminan mis conocimientos de Sicología), hace referencia a la percepción de incompatibilidad de dos ideas simultáneas, lo cual puede impactar las actitudes y reacciones de un individuo.

Las ideas en contraposición son simples. O se cree en una Empresa de Energía de Bogotá de vocación hacia los ciudadanos de la capital y que sirva como base y soporte para una fusión con otras empresas del Distrito en la que prime un servicio público a precios razonables. O se cree en una EEB competitiva a nivel internacional con estándares eficientes en su servicio y que continúe beneficiando al Distrito y sus ciudadanos a través de altas utilidades.

Ambas ideas tienen sus defensores y este no es el tema acá. El tema es que en el corto plazo son ideas incompatibles que requieren tipos de inversionistas muy distintos. Los primeros buscan una compañía o grupo de compañías que cumplan un servicio, los segundos maximizar su inversión. La disonancia resulta una vez el alcalde electo, que cree en la primera idea, no puede lidiar con que los inversionistas actuales, que creían en la segunda, vendan.

La EEB no puede dejar de invertir en un mercado tan atractivo como Perú solo porque falta inversión en Bogotá. O mejor dicho si puede, pero debe dejarle claro a sus inversionistas que el criterio de inversión ya no es únicamente rentabilidad y darles la oportunidad de salir de la emrpesa en condiciones razonables.

Lo interesante de la teoría es que explica como un individuo refuerza su sistema de creencias una vez las cosas no salen como él esperaba. El ejemplo clásico es el culto religioso en EEUU que esperaba el fin del mundo en una fecha específica, una vez la fecha pasó sus creencias aumentaron convenciéndose que habían recibido una segunda oportunidad, así sus cerebros resolvieron el conflicto entre expectativas y realidad.

La reacción del alcalde electo de persecución política y una mano peluda detrás de la venta de las acciones fue algo que ni por un minuto creímos quienes trabajamos en el mercado financiero y ahora se confirma con el juicioso trabajo de la AMV. Sin embargo, confundió a la gran mayoría que respalda al nuevo alcalde. Como dije antes, el tema no es decidir si es o no una buena idea la de fusionar la EEB o si el alcalde va a tener un buen periodo, todos esperamos que lo tenga. Es aceptar que sí esta es la ruta que escoge el Distrito, la compañía tendrá nuevos inversionistas y una relación en el futuro un poco más complicada con el sistema financiero y su acceso a financiación.

De igual forma, sí la fusión es una realidad el alcalde electo no deberá preocuparse mucho por manos peludas imaginarias o reales ya que seguramente los inversionistas no estarán muy interesados en la EEB como opción de inversión. Esto hasta que el alcalde nos muestre que ha hecho una tarea juiciosa en la que sus planes de fusión se conecten coherentemente con una empresa exitosa, sostenible en el largo plazo y rentable.

jueves, 22 de diciembre de 2011

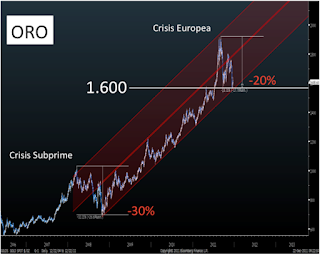

Y nuestra visión del oro, la misma pero un poco mas completa

- El nivel de 1600 es muy importante (pisos y techos recientes, piso del canal de largo plazo)

- El oro ya ha repetido una corrección parecida a la subprime 2007 (-30%)

- Para meterle un poco de análisis fundamental: el oro entra en crisis cuando el nerviosismo es acerca de crecimiento económico. También cuando el oro entra en crisis es cuando se entra en la ultima etapa de la corrección.

- Como siempre, las subidas de oro fuertes son con optimismo económico y acciones subiendo, no como la gente cree cuando hay nerviosismo.

Momento clave del oro (de GI Charts)

miércoles, 21 de diciembre de 2011

Tratando de entender las recomendaciones de GS

-De un modo muy profesional GS recomienda cerrar las compras que recomendó en cobre y zinc desde mayo 23 2011 con unas perdidas considerables.

-De un modo muy profesional GS recomienda cerrar las compras que recomendó en cobre y zinc desde mayo 23 2011 con unas perdidas considerables.-De un modo absolutamente extraño sus nuevas recomendaciones son comprar cobre y zinc a los mismos precios que acaban de cerrar sus perdidas.

-Vender y comprar lo mismo es la estrategia para poder seguir apostándole a lo mismo pero sin mostrar grandes perdidas acumuladas y no parecer extremadamente terco, como siempre con los analistas el papel aguanta lo que sea.

martes, 20 de diciembre de 2011

Las mejores graficas acerca del ciclo de inversión

lunes, 12 de diciembre de 2011

Facebook: una de las fuentes principales de la crisis griega

Goldman Sachs da a conocer su primer lista de top trades para el 2012

1. Short European High Yield credit (Buying protection on the iTraxx Crossover index), for a target of 950bp (opened at 770bp) and a potential return of 4.5%, stop at 680bp.

2. Short 10-yr German Bunds for a target of 2.8% (open at 2.3%) and a potential return of +4.5%, stop 2.0%.

3. Go long EUR/CHF for a target of 1.35 (opened at roughly 1.2260) and a potential return of 11% including carry, stop at 1.20.

4. Long Canadian equities (S&P TSX) vs Japanese equities (Nikkei), FX unhedged for a target of 120 (opened at 100) and a potential return of 20%, stop at 90.

5. Long a Global Rebalancing Basket (CNY, MYR versus GBP, USD) for a target of 107 (opened at 100) and a potential return of 7%, stop at 98.

6. Long July 2012 ICE Brent Crude Oil futures for a target of $120/bbl (opened at $107/bbl) and a potential return of 12%, stop at $100/bbl.

El Euro nos dice que hay mucho porque preocuparse

- El Euro sigue diciéndonos que lo peor de la crisis esta por venir.

- La secuencia de máximos y mínimos cada vez más bajos sumada al H-C-H nos muestra que el 1.15 sería una buena meta final para la gran crisis europea.

- La reducción en tasas en Europa seguirá ayudando a que la gente se desprenda de esta moneda.

- Una vez se rompa el 1.30 vendrá la nueva oleada de pánico y hoy se acercó mucho a este nivel.

- Cuando esto suceda, y espero que pase el próximo trimestre, vendrá la ultima etapa de la crisis (y el VIX no tendrá nada diferente que decir).

El VIX nos dice que no hay ningún peligro a la vista

- El VIX (indicador de miedo) ha sido altamente simétrico.

- Cada ruptura del 30 ha traído consigo correcciones mundiales importantes.

- Muchos pesimistas hicieron (¿o hicimos?) todo el ruido que pudieron cuando el 30 rompió al alza en la crisis europea reciente.

- Y ahora nadie parece querer resaltar que el VIX esta por debajo de este nivel y sigue cayendo pese a todos los titulares europeos.

- Hablando de esto la manía de ponerle noticias a todo en los mdos financieros es extrema. Hace tres días los mercados cayeron porque el paquete no iba a ser suficiente, hace dos subió porque el paquete si era suficiente, hoy bajó porque lo pensaron mejor y el paquete definitivamente no lo es.

- Clave si el VIX tiene fuerza para romper los 25 para abajo e igual si puede ponerse por encima de los 30.

- Igual espero los 30 y más el próximo año, solo que por ahora lo que queda del 2011 no veo a nadie en el mercado americano tomándose tan en serio los líos europeos.

domingo, 11 de diciembre de 2011

Cómo vamos con Ecopetrol?

-Sin embargo, hay inversiones que han estado mucho mas claras que otras.

-Mientras los inversionistas siguen buscando acciones altamente especulativas y muy golpeadas

-Dejan de lado a la ¨verdadera joya de la corona¨colombiana.

-Así vamos con nuestra teoría acerca de Ecopetrol

jueves, 8 de diciembre de 2011

El cuerno de Ecopetrol

- Las figuras técnicas de cuernos son mas famosas de lo que se piensa y muy interesantes.

- Las figuras técnicas de cuernos son mas famosas de lo que se piensa y muy interesantes.- Ecopetrol esta siendo un movimiento clásico con esta figura.

-Y también muy simétrica. El máximo, el techo del cuerno y el piso se llevan $600 pesos.

-Con suerte el 1er trimestre del 2012 da buenos niveles de entrada...pero

- Antes de junio deberíamos estar probándola proyección del rompimiento al $4.800.

lunes, 5 de diciembre de 2011

Canal del IGBC reload

1.El canal del IGBC ha sido confiable, regular y exacto. 2.Sin embargo, aunque sabemos que cerca a los techos hay que vender y a los pisos comprar, solo hemos tenido 4 señales de entrada y de salida en mas de 1 año. 3. Adicionalmente como ya he dicho antes, el canal pronto va a mutar y convertirse en algo mas. 4. Es por esto que decidí utilizar la herramienta de regresión (lineas de colores gráfico 1) para encontrar subpatrones en el canal. 5. El resultado es muy interesante. 6. La tendencia del canal de hecho es diferente y nos provee de muchas mas decisiones de compra y venta (14 círculos blancos y 5 círculos rojos). 7. Actualmente estamos en toda la mitad del canal y no es conveniente tomar posiciones, necesitamos de nuevo entrar a alguno de los minicanales exteriores para tomar nuestro próximo trade.

1.El canal del IGBC ha sido confiable, regular y exacto. 2.Sin embargo, aunque sabemos que cerca a los techos hay que vender y a los pisos comprar, solo hemos tenido 4 señales de entrada y de salida en mas de 1 año. 3. Adicionalmente como ya he dicho antes, el canal pronto va a mutar y convertirse en algo mas. 4. Es por esto que decidí utilizar la herramienta de regresión (lineas de colores gráfico 1) para encontrar subpatrones en el canal. 5. El resultado es muy interesante. 6. La tendencia del canal de hecho es diferente y nos provee de muchas mas decisiones de compra y venta (14 círculos blancos y 5 círculos rojos). 7. Actualmente estamos en toda la mitad del canal y no es conveniente tomar posiciones, necesitamos de nuevo entrar a alguno de los minicanales exteriores para tomar nuestro próximo trade.Por fin el campo de juego esta claro en el SP500

1. A veces los patrones siempre están ahí esperando. No es que los descubramos con retrovisor, simplemente no los descubrimos a tiempo. 2. Esta gráfica para mi resume el plan de juego del 2012 en las acciones americanas. 4.Canal de largo plazo en rojo con tres techos confirmados y dos soportes (círculos rojos). 4. Dos lineas intermedias blancas que muestran los soportes y resistencias claves del 2009-2010 y 2011. Linea 1 es el soporte de largo plazo el cual creo que siempre será nivel idea de compra, la corrección del 2010 (flash crash) y la mas reciente (crisis griega) fueron soportadas por esta linea. Linea 2, resistencia clave actual y que nos ayudará a confirmar que sigue.

Plan A. Linea 2 resiste la compra y las acciones son vendidas después del plan europeo. Llegamos a principios del próximo año a la linea 1 (-16%), en donde tendremos el piso del canal alcista rojo. De nuevo una oportunidad de compra histórica. El hecho de que al tiempo se estaría formando un H-C-H que tendría como proyección los mínimos de la crisis del 2009 ayudaria mucho a que el pensamiento contrario sea la compra. La mayoría estará ocupada hablando del fin del mundo sin darse cuenta de lo importante que es el piso en este lugar.

Plan B. Linea 2 es rota al alza, Europa y planes de liquidez mundial convencen y esa liquidez se va para acciones. Próxima meta los máximos históricos del SP500 en 1600 ptos (+20%) a los cuales llegaríamos a mitad del 2012. Pensamiento Contrario cree tanto en esta gráfica que seriamos los primeros en recomendar compra si esta linea se rompe y estamos muy cerca. Por ahora seguimos creyéndole al plan A.

Suscribirse a:

Entradas (Atom)